このページでは、「変動金利」で住宅ローンを借りた方が、今後の金利上昇を考えて金利が低いうちに固定金利に借り換えるべきか、というテーマで情報をまとめていきます。

社会情勢と金利の関係性

時点での社会情勢と金利の関係性について学んだことをここにまとめておきます。

2023年の物価上昇トレンド

この見出し部分は2024/03/22時点でまとめた内容です。

ここは私が気づいたことなどをポイントでリストアップしていきます。

- 円安が進行中(金利上昇)

- アメリカは物価上昇に歯止めが効かず「利上げ」

- 世界的に追随して利上げ傾向

- 日本銀行は当面の政策金利の引き上げは否定

- 景気が良くならなければ、金利引き上げで国債負担が増えるばかり

2022年までの状況で言えば「金利は上げたいけど、上げると日本沈没しちゃう」というジレンマの中にあります。

ただ、物価に関しては、政策だけで対応できるモノではなく、世界の需要・供給の変化の影響も受けるわけです。

住宅ローンの借り換えに関しては、「大きな破綻が十分に起こりうる」のが今の日本の状態で、「大きな金額を借りるのは危険」ということをまずは念頭に置いておくのがいいかと思います。

言い換えると、「自分でコントロール可能な金額」に調整しておけば、リスクヘッジとなった上に長く続くかもしれない低金利でアドバンテージを取ることもできます。(だから、世の中、お金がある人にはずっとお金がくっついていくわけなんですけども)

変動金利が上がるのはいつか

変動金利が上がるポイントについて説明します。

固定金利は上昇、変動金利はキープ

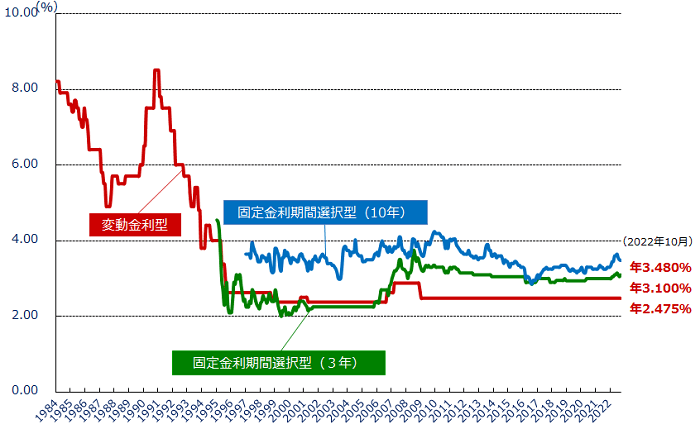

1984年からの金利の推移について、フラット35の資料をみると、固定金利は2016年ごろより微増傾向にあるのに対して、変動金利は低空飛行を維持しています。

変動金利利用者は約7割

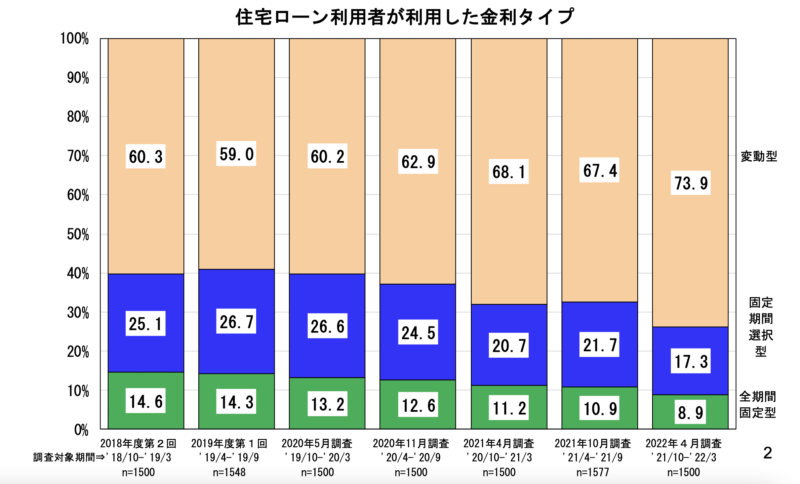

現在、住宅ローンの金利で最も利用されているのが「変動型」です。しかも、その割合は年々増え続けており、2022年の調査では73.9%が利用していることがわかります。

2022あたりの住宅ローン利用者は「固定金利は上がる」と刷り込まれているので、より顕著に「変動金利」を利用する方向性に流れているようです。

金利は上げたいが、上げると破産する

この住宅ローンの状況だけで言えることでもないのですが、世界的には金利が上昇していく中で、日本はずっと貧しいまま、消費者や中小企業などで体力のない弱者は、金利が上昇することで本格的に破産してくことは容易に想像がつきます。

おそらく、世界的にモノとカネの奪い合いとなれば、日本の給料も上げざるを得なくなるでしょう。ただ、これが反映されるのは「上から順」で、本当に苦しい人たちにお金が行き渡る前に、体力のない弱い人たちは淘汰されてしまうかもしれません。

数年かけてしっかり上がる

2024/03/22時点での見立てとしては、金利は1年〜3年くらいの間で上昇に転じると思います。金融機関としては我慢の末の金利上昇となりそうですが、日本の現状を考えると、金利の上昇幅は数年をかけてじっくりと上がっていくモノと考えられます。

何かのきっかけて「ボーン」と上がりそうな気もするけど、前述の通り、よくわかっていなくてお金を借りている人たちが本格的に手の打ちようがなくなってしまうので、ちゃんと道筋だけはつけてくれそうな気はしますけどね。

一般的な金利上昇のタイミング

基礎知識として、「何が起きると、金利が上がるのか」だけまとめておきます。

金利と関係の深い3つの要因

- 景気

- 物価

- 為替相場

景気が上がると金利も上がる

平成を生きた我々、「景気が良い」を実感として体験したことがないのですが、景気が良くなると金利が上がります。

我々の親世代は「景気が良い」を知っているので、金利が上がることを恐れる傾向にありますが、我々はもう感覚として「景気がわるい」が動くことがないので、金利が上がるもいまいちよくわかりません。

- 景気が良くなると、消費が拡大

- 消費が拡大すると、売れるモノを増やそうとする

- 個人レベルでも、活発にカネを動かそうとする

- 企業は設備投資におカネを借りる

- おカネの需要が増える

- 金利を上げても借り手がいる

- 金利が上がる

こんな感じで、景気が良いと金利が上がります。つまり、景気の場合は実感として「もっとおカネを増やそう」という雰囲気があるわけです。

物価が上がると金利が上がる

物価は「おカネ」の価値を相対的に決めています。ジュース1本が50円で買えていたものが、100円支払わなければいけなくなった時、モノの値段が上がっていると同時に、「おカネ」の価値が下がっているとも言えます。

- 物価が上がる(モノの価値が上がる)

- 相対的に「おカネ」の価値が下がる

- おカネがいらなくなるので、モノを買っておく

- 購買行動が刺激される

- 政府(日銀)は価値の下がるカネの流通量を減らす

- 世の中のおカネが減って、おカネの需要が増える

- 金利が上昇する

政府や日銀が「物価」指数を睨んでいるのは、おカネの量を調整することで、バランスが崩れて「モノ」と「カネ」の需要供給バランスが崩れないようにしているためです。

物価が上がってすぐに金利が上がる、というわけではありませんが、人の行動がおカネを消費しようという方向に動き始めると、おカネの価値をコントロールするために金利が上がる可能性が高い、ということだけ覚えておきましょう。

逆に、「誰もモノを買わない、買えない」時=デフレの時は、金利を下げておカネをみんなの手に届くようにします。一向に届かないんですけどね。

「円」が安くなると、金利は上がる

2022年10月現在は、円安が進行しています。

本来、我々はもっと自分達のお金「円」に対して関心を持つべきなのですが、我々、このおカネのことを全く勉強していないに等しいので、世界で何が起こっているのか実感できない、他人事なんですよね。

これ、世界情勢次第で、我々日本人の資産価値が大幅に下がる可能性があるってことなんだけど、「円安やばいですね」って世間話はとんと聞かないんですよね。

- 円安が進む

- 「円」を手放して海外のおカネに交換する動きが強まる

- 「円」の価値が下がって、おカネの価値が下がる

- 以下、物価上昇と同じ流れ

2022年以前の話題

古い話題のものになります。

安倍政権が倒れると金利は変わるか

2018年、安倍政権が揺れておりますね。

さて、そうなると我々ローコスト組合のくまとしては、金利の動向が気になるところであります。

アベノミクスと金利

アベノミクスは「財政出動」「金融緩和」「成長戦略」の3本の矢を最大の売りにしております。

この中で、金融緩和が金利に大きな影響を与えています。

かなりざっくりと説明しますと、物価をあげることで景気もよくなるよ、という考え方がベースとなってます。

金融緩和が金利に与える影響

具体的に何をしているか、説明していきます。

- 国債を日銀が買い取ることで銀行にお金を送る

- 金利を下げることで眠っているお金を引き出す

(預けてても意味ない、むしろお金がかかるよっていうのがマイナス金利です) - 国債の価格を操作する。

そんなことをしています。

安倍首相の続投で住宅ローン金利はどうなる? 2018年の長期固定金利は低金利が続く!?

上記サイトを参考にしました。参考ついでに引用もします。

・金利が上がりそうでも住宅ローンを獲得したい場合はあえて低めの金利設定にする(薄利多売)。

・金利が下がりそうでも自行の利益率を上昇させたい場合は高めの金利設定にする。

というわけで、正直この金融政策が進むからといって、金利が上がるか下がるかは銀行次第なところもある、というところ。

現時点では、銀行としては金利を下げてはいるけれど、薄利多売でいられるほど、新規の住宅ローンは期待できないでしょうし、銀行の経営だって冷え冷えとしていることでしょうから、展開如何ではどちらにでも転びそうとも言えます。

金利の動向把握は難しいがいつかは上がる

ただ、政権が交代するなど大きな刺激となる事象が起これば、少なくとも金利には大きな影響を与えると言えるでしょう。

ぶちくま的な予測で言いますと、政権が続けば、ゆっくりと上昇する。

政権が倒れれば、どこかのポイントでガンと上がる。

まぁ、つまりは今が底だと思っているんですよ。

なので、ここいらで固定金利でガツッと決めてしまった方が、住宅ローンに関しては有利、少なくとも精神的にこれから徐々に上がっていくのは、気持ちが悪いなぁと思っているところです。

国債と金利の連動について

金利は国債の影響を受けやすいということで、下記サイトより引用です。

* 国債買い入れが止まる → 買い手がいなくなる → 国債金利は上がる → 住宅ローン金利は上がる

* 国債買い入れが続く → 買い手は日銀がいる → 国債金利は下がる → 住宅ローン金利は下がる(今の水準が継続)

2018年の住宅ローン金利の動向はどうなる?今後の金利を徹底予測!

(まじでわかりやすいサイトでした)

日銀トップの方針で金利が変わる

この国債を日銀が買うのか買わないのかについては、結局、日銀トップの黒田総裁の方針次第ということになります。

黒田総裁の意向に関しては、結局政局の影響を受けるので、やっぱり安倍政権が倒れるのかどうなのか、というところにポイントが戻ってくるのです。

つまり、いずれにせよ大きな変動が待ち構えており、現時点での金利よりは上がる可能性が有力。向こう数年の間に固定金利が有利となりそうな気配がしているのであります。

まぁ、ぶちくまは変動金利で借りたんですけどね。

借り換えも検討しなければいけないかもしれません。何も考えずにローン組むとこうなる的な記事。

政治だけじゃなくて色々な要因で金利が変わる

政権交代だけではなく、諸外国との関係性にも注目です。

トランプリスクなどと言って、実際に鉄鋼とアルミニウムの輸入関税が問題となって、主要国の株価がガクッと下がりました

国内では、予定されているオリンピックがすでにカンフル剤ではありますが、そこを超えた時に市場がどう動くかは注意が必要です。

国債の格付けが下がると、合わせて金利の方は上がるので金利が急騰するとも考えられます。

団塊世代の存在も怖い

団塊世代が後期高齢者に入るのが、2025年。

ここで金利が急騰すると考えるのであれば、5年までは変動金利でいいとしても、長い目でみれば借り換えは検討しなければいけません。

まじか、面倒だなぁ

固定金利への借換えで考えるべきこと

変動金利で住宅ローンを借りたものの、金利上昇の前に借り換えを検討している方が気にかけるべきポイントについてまとめておきます。

「いつ返すか」を視点に金利の選択をする

固定金利・変動金利を選ぶ際には、「金利が高いか、低いか」ばかりに気を取られがちですが、大事なポイントは「いつ、ローンを返すのか」というポイントを設定することだと思います。

35年で借りたら、35年後に完済するってことじゃないの?

住宅ローンは他の借金に比べれば金利で優遇されているので、手元に現金がなく、他のローンを抱えるくらいなら、繰上げ返済せずに他のローンを借りずに対応できることも考えていきます。

ただ、仮に現金に余裕がある時には、繰上げ返済を考えてなるべく早く住宅ローンを無くした方がいいのは間違いありません。

金利については低金利で借り「いつ返すか」を考えておく

結局、大事なのはここかな、と思っています。

低金利で借りるのは当然のこと。

問題は、自分のライフプランの中で、どういった大きな出費が予測されていて、いつなら一気にローンを返せるのか、ということです。

子供が大学入学を控えているのなら、費用捻出のために学費ローンを組むのは勿体無いので、貯金を切り崩すのもやむなしでしょう。

この時期にローンの返済は難しいでしょうし、ローン借り換えも考えている余裕はなさそう。

それなら、ある程度計算できるまとまった期間を、固定金利にしてしまうのはいい判断と言えそうです。

つまり、「この期間は金利が上がると対応できない」という期間は固定にしておくというのが一つの手です。

あるいは、10年後に金利が急騰すると見据えて、その時までじっくりお金を貯めておき、10年後に借り換えも含めて、一気に返してしまう、というのも一つの手でしょう。

固定金利と変動金利の決め方(2022年以前)

私は、固定と変動の違いもわからないような住宅ローンの知識なし状態で家を建てました。これは家づくりの中でも大きな後悔となっています。

フラット35の検討なしに、住宅ローン展開は考えられません。しかし、20代と40代ではお得な住宅ローンが違うのも事実だし、変動金利と固定金利だって、支払い能力によって変わってきます。

何よりも、これからのライフプランと住宅ローンを重ねて考えないと、10年後に減らない借金に愕然としているかも!

答えは短期集中変動金利か全期間固定フラット作戦

ぶちくまの予想としては、これから2〜3年間、現状維持から0.00数%金利が下がることはあるかと思います。

全期間固定フラットが失敗なし

もし、今ローンを35年など長期で借りるのであれば、現在の収入でしっかりと払える全期間固定金利ローン、フラット35などがお勧めです。ほぼこれ一択。これに類推する住宅ローンの借り入れをお勧めします。

一気に返せそうなら超短期を想定した変動金利

借り換えであれば、もう少しだけ様子は見れるかなと思いますので、その間に、ネットバンク含め「いつ一気に返すか」を想定した期間固定金利、もしくは5年程度の短期に一気に返済を目指して変動金利の借り換えをお勧めします。

この猶予期間に複数の銀行の資料を集めておくことを強くお勧めします。ローンの審査期間は、ネットバンクだと結構かかりますからね。

一括で申し込みができると楽ですよ。

【PR】

ネット銀行を利用した方が金利は安い?

ネット銀行についてはさらに詳しく紹介した記事があります。

手厚いサービスの地方銀行、安定した低金利と組織の大きさでメガバンクを選ばれる方も多いと思いますが、これからの時代はネット銀行も必ず住宅ローンの比較対象に選びましょう。

そうしないと、私のように後になって数百万円も損した、なんてことになるかもよ。。。

ネット銀行参入による競争激化

このまま景気が変わらず、政治の方もなんとか安定していただけるのであれば、金利の大きな動きはないかなと思います。

しかし、銀行自体の形態が、ネット銀行の存在によって大きく変化しています。

住宅ローンに関しても、今までは「実態のない銀行って、なんだか怖い!」と思っていた方も多いと思います。

というか、ぶちくまに至っては、ネットバンクでローン組むなんて想像もしていなかった。

ネット銀行、競争も激化しており、0.001%を争う激しい鎬の削りあい。

これが今後も加熱すれば、当然地銀も巻き込まれるので、下げ幅に関しては地銀の方が期待できるかもしれません、んが。

いずれによ、下がるのは0.00●%、銀行も自分たちの経営を維持するための利益は得なければいけないので、これからがくんと下がる、ということはもうないでしょう。

ネットバンクは金利戦争から付加価値サービスの時代へ

もう、金利の下げ幅も限界だぜ、というネットバンク各行の声が聞こえてきそう。

今や、付加価値や契約特典での誘致合戦へと変貌しました。

わかりやすいところでは、イオン銀行でしょうね。

なんと、5年間、イオンでの買い物が毎日5%offとなります!

定期預金の金利優遇もあり、住宅ローンからさらなる囲い込みに必死!

でも、どこでローンを借りても金利が一緒であれば、こう言ったサービスがとても重要になります。

ネットバンクを利用する際のデメリット

ネットバンクでの住宅ローン検討は、フローチャートに載せたくらいに重要な工程です。

ネットバンクは店頭がないので、人を前にして相談することができません。

また、銀行の実店舗では、仮に希望した金利でのローン契約ができなくても、「〇〇の条件であれば」「プラス0.0◯%の金利なら」「〇〇万円までなら」と、借りれるくらいの自分にあった絶妙な交渉が可能となります。

一方のネットバンクだと、審査が厳しい上に、とにかく時間がかかります。

年収の制限もあったりするらしく、「借りようと思ったのに借りれなくなった」ということで、せっかく立てた新築プランが泡と化す可能性もあります。

そのため、ネット銀行を利用される場合は、早めの準備が大事だと言えます。

デメリットを打ち消したじぶん銀行

auと言えば、KDDI。KDDIと言えば系列のじぶん銀行の住宅ローンがあります。

ネットで全てが完結することもあって、郵送を間に挟むなどの手間がないこと。

さらに、条件が良ければ最短10日で契約完了できます。

つまり、上述のデメリットの一部が解消されていることになります。

チョピっとですが、auユーザーであれば毎月500円、通信量がお得になります。

これが5年間続くので、合計30000円のキャッシュバックみたいなもんですね。

さらに、団体信用生命保険にがん50%団信という、もしもがんと診断を受けた場合に住宅ローン残高の50%が支払われます。

これがなんと、無料でつくので、金利上昇リスク以外の、自分が病気になって働けないリスクにも対応できるというわけです。

ちなみに、11疾病保障団信にも0.3%金利上乗せでつけることができます。

生命保険など入っていない方であれば、こちらを手厚くするという方法もありますね。

ネット銀行は住信SBIを軸に考える

数年間、ネット銀行の住宅ローン動向をみてきました。

どこも魅力的な商品展開をしており、さらにサービスが多様化しているため比較が難しくなってきています。

特に、下記に説明する団体信用生命保険なんかが絡まってくるとよくわからなくなります。

なので、数年間、安定して住宅ローンのサービスが良い住信SBIネット銀行を比較対象とすることをお勧めします。特に、SBIは団体信用生命保険がかなりお得なので、参考になると思います。

コメント

「景気 di 悪化」に関する最新情報です。

建設業の景気DIは、2024年5月に前月比0.6ポイント減の43.5となり、4カ月連続で悪化した。原材料価格の高騰や人材不足による受注機会の逃失が影響しており、公共工事が少ないとの声もある一方、半導体関連工場や再生エネルギー関連の工事、ホテル関連の設備投資が増加している。景気は横ばい傾向で推移し、実質賃金のプラス転換が重要とされている。

https://www.s-housing.jp/archives/353451

「30 男性 年収」に関する最新情報です。

30代男性が世帯年収600万円で暮らす様子が紹介されており、住宅ローンや車の支払いに工夫を凝らしていることが述べられている。また、ふるさと納税や株主優待などを活用して生活費を節約し、資産形成に努めている様子が描かれている。給与の上昇が鈍く、物価や光熱費の上昇が厳しい中、資産運用を通じて将来の安定を目指しているという内容が含まれている。

https://news.google.com/rss/articles/CBMiR2h0dHBzOi8vYXJ0aWNsZS5hdW9uZS5qcC9kZXRhaWwvMS8yLzIvMTcyXzJfcl8yMDI0MDUxMF8xNzE1MzEzMTUyNjYwMjI30gEA?oc=5

「景気 di 悪化」に関する最新情報です。

TDBが公表した4月の景気動向調査によると、全産業の景気DIは前月比0.3ポイント減の44.1となり、建設業の景気DIも0.4ポイント減の46.6となり、3カ月連続で悪化していることが明らかになった。原材料価格の高止まりなどが影響し、建設業の好況を阻む人手不足も課題となっている。

https://www.s-housing.jp/archives/349738

「景気 動向 景気 動向」に関する最新情報です。

建設業の景気動向は、TDBの2月景気動向調査によると、2カ月連続でマイナスとなっている。建設業界では、建築工事や土木建築工事において厳しい状況が続いており、人手不足や材料費の高騰が課題となっている。一方、不動産業界は3カ月連続でプラス成績を記録しており、地価の高騰や販売状況の好調が報告されているが、住宅ローン金利の変化や建築費の高騰による懸念も指摘されている。

https://www.s-housing.jp/archives/346765

「安倍 会長 掲載」に関する最新情報です。

自民党の高鳥修一衆院議員が安倍派の裏金問題について語った県連会長辞任会見について、新聞各紙が報じなかった内容が明らかになっています。高鳥氏は安倍派幹部に対する率直な思いを述べ、1月19日の安倍派臨時総会での出来事について語っています。安倍元総理の意思は関与しておらず、幹部たちの裏切り行為についても言及されています。

https://www.niikei.jp/967010/

「植田 総裁 金利」に関する最新情報です。

日本銀行の植田和男総裁は、大規模な金融緩和策の見直しを決定し、住宅ローン金利などについて「大幅に上昇するとはみていない」と国会で述べた。緩和的な金融環境が当面続く見通しを示しました。

https://news.google.com/rss/articles/CBMiQGh0dHBzOi8vbmV3cy50di1hc2FoaS5jby5qcC9uZXdzX2Vjb25vbXkvYXJ0aWNsZXMvMDAwMzQxOTU0Lmh0bWzSAQA?oc=5

「マイナス マイナス 金利 日銀」に関する最新情報です。

2024年春闘で大手企業が大幅な賃上げを実施し、日銀がマイナス金利政策解除に向けて前進している。金融政策決定会合で2%の物価上昇目標の達成が見込まれれば、日銀はマイナス金利解除を検討する方針。産業別労働組合の集計によると、賃上げ額が前年を大幅に上回り、連合の回答集計結果を受けて、日銀幹部は積極的な賃上げ姿勢を評価している。中小企業も大企業の動向を考慮し、賃上げ方針を決定する見通しであり、人手不足の中で労働力確保のために大手企業に追随する動きが広がっている。

https://www.s-housing.jp/archives/343482

「景気 動向 景気 動向」に関する最新情報です。

TDBが公表した2月の景気動向調査によると、建設業の景気DIは前月比0.3ポイント減の43.9となり、2カ月連続で悪化した。国内景気は株式相場の好調と消費者の節約志向の高まりや自動車の生産停止などにより、小幅ながら悪化傾向が続いているが、夏以降には賃上げなどにより個人消費が緩やかに持ち直すと予想されている。

https://www.s-housing.jp/archives/343038

「安倍 会長 高鳥」に関する最新情報です。

自民党高鳥修一の県連会長辞任会見で、安倍派の裏金問題について直撃取材が行われた。高鳥氏は安倍派幹部に対する率直な思いを述べ、1月19日の安倍派臨時総会での出来事について明かした。塩谷座長からの謝罪や会長と事務局長のみが知る問題について、他の幹部は関与していないとの説明があった。

https://www.niikei.jp/967010/

「議員 高鳥 安倍」に関する最新情報です。

自民党の高鳥修一衆院議員が新潟県連会長を辞任し、安倍派から退会することを発表しました。高鳥議員は、政治収支報告書に安倍派からのパーティー券収入を記載していなかったことについて責任を取ると述べ、自民党内の議員連盟である保守団結の会の共同代表として議員活動を継続する意向を示しました。高鳥議員は、安倍派幹部が責任を取らないことが国民の政治不信につながっていると指摘し、政治改革や透明な会計の実現、党員の声を反映させることの重要性を強調しました。

https://www.niikei.jp/954684/

「特捜 安倍 派閥」に関する最新情報です。

安倍派の政治資金に関する特捜の捜査が進行中であることが報じられている。特捜は100人のメンバーを動員し、安倍派の派閥内での裏金作りが20年以上も常態化していたことを追及している。特に、安倍派の幹部である松野博一氏が直近5年間で約5億円の政治資金を集めていたことが明らかになっており、裏金疑惑が浮上している。また、安倍派の議員である池田佳隆氏の事務所や自宅も捜索され、4000万円以上のキックバックが行われていた可能性が指摘されている。特捜の捜査は本格化し、安倍派の悪質な行為を追い詰めている。

https://gendai.media/articles/-/121986

「安倍 朝日新聞 特捜」に関する最新情報です。

「安倍派つぶし」に本腰を入れた特捜部と「朝日新聞」…従軍慰安婦報道で信頼を失った「高級紙」の執念

2023年12月14日、朝日新聞は従軍慰安婦報道に関連して、安倍派をつぶすために特捜部が動き出したと報じられた。朝日新聞は過去にもスクープを連発しており、その信頼性が高かったが、従軍慰安婦報道によって信頼を失い、特捜部が本格的な捜査を開始した。特捜部は東京地検特捜部として50名の体制を整え、国会の閉会後に捜査を本格化させる予定だ。一方、安倍派の関係者や議員は裏ガネ疑惑に関して聴取される可能性があり、特捜部の捜査が波及することが予想される。安倍派は自民党内で最大の派閥であり、特捜部の捜査によって派閥の体制が揺らぐ可能性もある。特に安倍派の議員は政治資金収支報告書においてキックバックの疑惑が浮上しており、特捜部の捜査が進められる中で、その真相が明らかにされることが期待されている。

https://gendai.media/articles/-/120734